Descubre qué son los dividendos de una cuenta

Los dividendos son pagos que una empresa realiza a sus accionistas como parte de la distribución de sus beneficios. Estos pueden ser en efectivo o en forma de acciones adicionales. Los dividendos representan una forma de retorno sobre la inversión para los accionistas y son indicativos de la salud financiera de una empresa.

La política de dividendos de una compañía puede variar según su estrategia de crecimiento y situación financiera. Algunas empresas optan por reinvertir sus ganancias en lugar de distribuirlas como dividendos, mientras que otras mantienen un historial constante de pagos de dividendos. Los dividendos se expresan generalmente como un porcentaje del valor nominal de la acción o como una cantidad fija por acción.

La frecuencia de pago puede ser trimestral, semestral o anual, dependiendo de la política de la empresa. Para los inversores, los dividendos pueden proporcionar un flujo de ingresos estable, especialmente atractivo para aquellos que buscan inversiones que generen ingresos regulares. Sin embargo, es importante tener en cuenta que el pago de dividendos no está garantizado y puede fluctuar según el desempeño financiero de la empresa.

En términos fiscales, los dividendos suelen estar sujetos a impuestos, aunque el tratamiento fiscal específico puede variar según la jurisdicción y el tipo de cuenta de inversión.

Resumen

- Los dividendos de una cuenta son pagos que reciben los accionistas de una empresa como parte de las ganancias generadas por la compañía.

- Los dividendos se generan a partir de las utilidades de la empresa, que son distribuidas entre los accionistas en forma de pagos periódicos.

- La importancia de los dividendos radica en que son una forma de recompensar a los accionistas por invertir en la empresa y también pueden ser una fuente de ingresos pasivos.

- Los dividendos se calculan dividiendo el monto total de las utilidades entre el número de acciones en circulación.

- Los diferentes tipos de dividendos incluyen los regulares, especiales, preferentes y en acciones, cada uno con sus propias características y beneficios.

- Los dividendos pueden ser utilizados por los accionistas para reinvertir en más acciones, complementar ingresos o ahorrar para el futuro.

- Los riesgos asociados con los dividendos incluyen la posibilidad de que la empresa reduzca o elimine los pagos, lo que puede afectar negativamente a los accionistas.

¿Cómo se generan los dividendos?

La distribución de dividendos

Sin embargo, aquellas empresas que deciden distribuir dividendos lo hacen como una forma de retribuir a sus accionistas por su apoyo y confianza en la empresa. Los dividendos pueden generarse de manera periódica, como pagos trimestrales o anuales, o de forma extraordinaria en situaciones especiales, como la venta de activos o la obtención de ganancias inesperadas. La decisión de distribuir dividendos y la cantidad a repartir suele ser tomada por el consejo de administración de la empresa, quien evalúa la situación financiera y las perspectivas futuras del negocio.

Tipos de dividendos

Los dividendos pueden ser de diferentes tipos, como pagos trimestrales o anuales, o de forma extraordinaria en situaciones especiales.

Resumen

En resumen, los dividendos se generan a partir de las ganancias de la empresa y son una forma de retribuir a los accionistas por su inversión.

¿Cuál es la importancia de los dividendos?

Los dividendos son importantes tanto para las empresas como para los accionistas. Para las empresas, el pago de dividendos puede ser una señal de estabilidad y solidez financiera, lo que puede atraer a más inversores y mejorar la percepción del mercado sobre la compañía. Además, el pago regular de dividendos puede ayudar a mantener un precio estable en las acciones, ya que los inversores suelen ver con buenos ojos a las empresas que distribuyen beneficios.

Para los accionistas, los dividendos son una fuente adicional de ingresos que puede contribuir a la construcción de riqueza a largo plazo. Además, el pago regular de dividendos puede proporcionar estabilidad financiera y previsibilidad en los ingresos, lo que puede ser especialmente importante para los inversores que buscan ingresos pasivos. En resumen, los dividendos son importantes porque pueden mejorar la percepción del mercado sobre la empresa, atraer a más inversores y proporcionar ingresos adicionales a los accionistas.

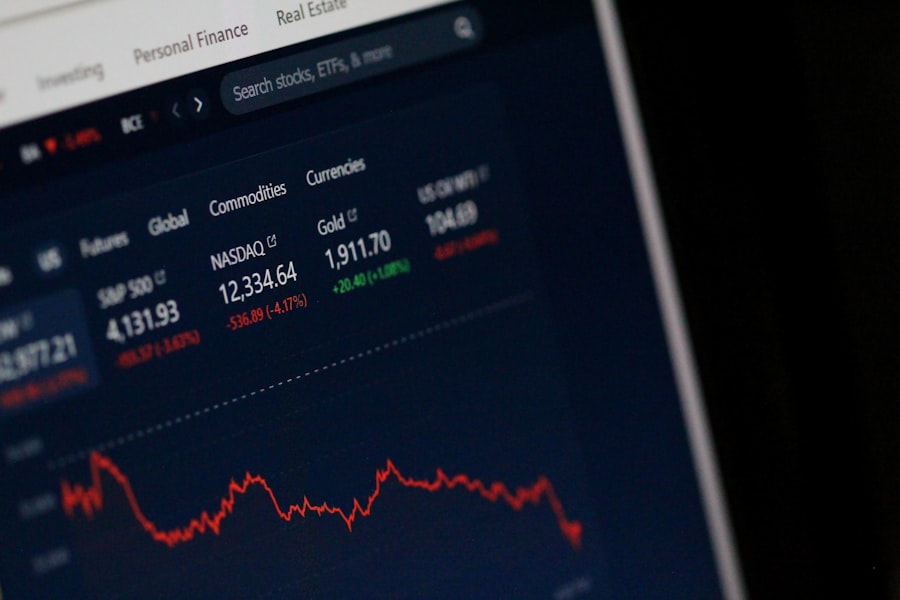

¿Cómo se calculan los dividendos?

| Año | Utilidad neta | Dividendos | Dividendos por acción |

|---|---|---|---|

| 2018 | 100,000 | 30,000 | 3.00 |

| 2019 | 120,000 | 40,000 | 4.00 |

| 2020 | 150,000 | 50,000 | 5.00 |

Los dividendos se calculan a partir de las ganancias netas de la empresa y se expresan como un porcentaje del valor nominal de las acciones. La fórmula para calcular los dividendos por acción es la siguiente: Dividendos por acción = (Ganancias netas – Dividendos preferentes) / Número total de acciones en circulación. Esta fórmula permite determinar cuánto se pagará a cada accionista por cada acción que posea.

Es importante tener en cuenta que el monto total de dividendos a distribuir también dependerá de la política de dividendos de la empresa, que puede variar según sus necesidades financieras y estrategia empresarial. Algunas empresas optan por pagar un porcentaje fijo de sus ganancias como dividendos, mientras que otras pueden ajustar el monto en función del desempeño financiero o las perspectivas futuras del negocio. En resumen, los dividendos se calculan a partir de las ganancias netas de la empresa y se expresan como un porcentaje del valor nominal de las acciones, siguiendo una fórmula específica.

¿Cuáles son los diferentes tipos de dividendos?

Existen varios tipos de dividendos que las empresas pueden distribuir entre sus accionistas. El más común es el dividendo en efectivo, que consiste en el pago directo de dinero a los accionistas en función del número de acciones que posean. Otra forma de dividendo es el dividendo en acciones, donde la empresa emite nuevas acciones a los accionistas en lugar de pagar en efectivo.

Este tipo de dividendo puede ser una forma de recompensar a los accionistas sin afectar la liquidez de la empresa. Además, existen los dividendos especiales, que son pagos extraordinarios realizados en situaciones especiales, como la venta de activos o ganancias inesperadas. Por otro lado, los dividendos preferentes son pagos prioritarios que se realizan a ciertos accionistas preferentes antes que a los accionistas comunes.

Estos diferentes tipos de dividendos permiten a las empresas adaptar sus pagos a las necesidades financieras y estrategias empresariales específicas. En resumen, existen varios tipos de dividendos, incluyendo el dividendo en efectivo, el dividendo en acciones, los dividendos especiales y los dividendos preferentes.

¿Cómo se pueden utilizar los dividendos?

Reinversión de Dividendos

Una forma común es reinvertir los dividendos en más acciones de la empresa, lo que puede contribuir al crecimiento del capital invertido a largo plazo. Esta estrategia permite a los accionistas aumentar su participación en la empresa sin necesidad de realizar nuevas inversiones.

Ingresos Pasivos

Otra forma de utilizar los dividendos es como fuente adicional de ingresos pasivos, especialmente para aquellos inversores que buscan generar un flujo constante de ingresos sin vender sus acciones.

Diversificación de la Cartera de Inversiones

Los dividendos también pueden ser utilizados para diversificar la cartera de inversiones, ya sea invirtiendo en otras empresas o activos financieros. En resumen, los dividendos pueden ser utilizados para reinvertir en más acciones, generar ingresos pasivos o diversificar la cartera de inversiones.

¿Cuáles son los riesgos asociados con los dividendos?

Aunque los dividendos pueden ser una fuente adicional de ingresos para los accionistas, también conllevan ciertos riesgos que deben ser considerados. Uno de los riesgos principales es la posibilidad de que la empresa reduzca o elimine por completo el pago de dividendos en situaciones económicas adversas o cambios en su estrategia empresarial. Esto puede afectar negativamente la percepción del mercado sobre la empresa y el precio de sus acciones.

Otro riesgo asociado con los dividendos es la dependencia excesiva de los ingresos generados por estos pagos, lo que puede limitar la capacidad del inversor para diversificar su cartera o enfrentar gastos inesperados. Además, el rendimiento pasado en cuanto a pagos de dividendos no garantiza rendimientos futuros, por lo que es importante considerar otros factores al tomar decisiones de inversión basadas en dividendos. En resumen, aunque los dividendos pueden ser una fuente adicional de ingresos, también conllevan riesgos como la posibilidad de reducción o eliminación del pago, dependencia excesiva e incertidumbre sobre rendimientos futuros.

Si estás interesado en aprender más sobre la importancia de invertir, te recomendamos leer el artículo «Por qué invertir con Wallfundmx«, donde se explica detalladamente las ventajas de invertir con esta plataforma. Además, puedes conocer más sobre su modelo de negocio en «Nuestro modelo de negocio» y sobre la empresa en general en «Quiénes somos«. ¡No te pierdas la oportunidad de informarte y tomar decisiones financieras más acertadas!